10 janvier 2022

Perspectives 2022 – Actions mondiales

Les marchés boursiers mondiaux entameront l’année 2022 en essayant de déterminer la force et la persistance de l’activité économique face à la hausse de l’inflation, aux décisions des banques centrales et à l’impact des multiples variants de la COVID-19.

Nous sommes prudemment optimistes en ce qui concerne l’économie et les marchés financiers pour l’année à venir. Notre hypothèse de base est la suivante :

- L’activité économique ralentira par rapport à son rythme récent mais restera supérieure à la tendance.

- Les pressions inflationnistes persisteront mais seront modérées tout au long de l’année.

- Les banques centrales du monde entier devront faire face à une croissance plus forte, à l’inflation et aux risques pour l’activité économique liés à l’impact continu de la COVID-19.

La Réserve fédérale américaine (la « Fed ») a déjà fait part de son intention de commencer à réduire son soutien monétaire et a laissé entendre que des hausses de taux d’intérêt pourraient survenir au début de 2022. La Banque d’Angleterre a récemment relevé ses taux et d’autres banques centrales devraient lui emboîter le pas, car l’activité économique continue de se redresser. La Chine se trouve dans une phase légèrement différente, son économie ralentissant après avoir atteint des niveaux historiquement élevés. Les investisseurs suivront de près les développements en Chine et les batailles politiques en cours entre les États-Unis et la Chine.

Bien que la plupart des investisseurs s’attendent à une hausse des taux d’intérêt à l’échelle mondiale, les marchés des actions seront préoccupés par l’ampleur et le rythme des hausses de taux. Une activité économique plus forte et une inflation en légère hausse sont généralement bénéfiques aux marchés des actions. Cependant, une augmentation plus importante de l’inflation ou des prévisions de taux remettra en question les hypothèses concernant les multiples d’actions appropriés, qui ont bénéficié de la baisse constante des taux d’intérêt. Quelle sera l’ampleur de la hausse des taux? Les taux plus élevés vont-ils freiner l’expansion économique? Quel est le multiple approprié pour les actions? Ces questions seront essentielles tout au long de l’année.

Expansion économique

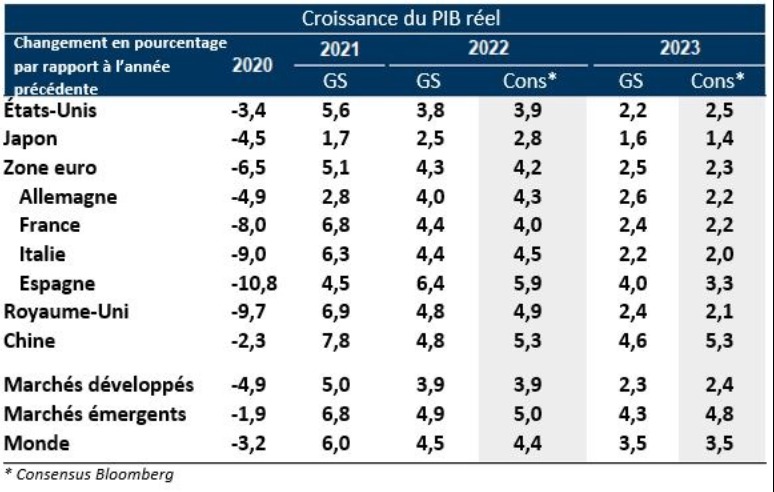

Bien entendu, le rythme d’expansion variera d’une région à l’autre et d’un secteur à l’autre. Contrairement à l’histoire récente, la croissance aux États-Unis semble être à la traîne par rapport aux autres régions, comme le montre le graphique ci-dessous.

Source : Goldman Sachs

Pourtant, malgré une croissance économique un peu plus lente, les bénéfices aux États-Unis sont susceptibles de croître davantage que dans les pays susmentionnés, les valorisations étant beaucoup plus élevées. Le ratio cours/bénéfices relatif des États-Unis est parmi les plus élevés au monde. Cela s’explique en grande partie par le fait que la composition des indices de référence américains est fortement orientée vers les valeurs technologiques et de croissance, qui ont été les premières bénéficiaires de la baisse des taux d’intérêt et de l’instabilité du développement économique.

Positionnement et possibilités

Du point de vue du positionnement du portefeuille, nous avons accru la diversification en augmentant nos allocations aux régions et aux secteurs les plus sensibles à l’économie, et en équilibrant nos expositions aux valeurs de croissance et de rendement pour atteindre une position plus neutre. Si notre hypothèse selon laquelle les économies mondiales continuent de s’ouvrir et de se développer est correcte, les secteurs sensibles à l’économie devraient afficher des résultats supérieurs aux secteurs plus défensifs.

L’examen des corrélations entre les différents styles d’investissement et la hausse des taux d’intérêt ou de l’inflation suggère que les stratégies de valeur surpasseraient les stratégies de croissance dans un environnement plus inflationniste.

Par rapport à d’autres pays, les actions américaines sont plus fortement axées sur les valeurs de croissance. Le Canada, l’Europe et les marchés émergents ont tendance à être plus exposés à la valeur. Si l’inflation s’avère plus persistante que transitoire, une plus grande diversification géographique pourrait être justifiée.

L’équilibre est un élément clé pour 2022. Un équilibre entre les pays, les secteurs et les styles devrait permettre d’obtenir des rendements plus réguliers au cours d’une année qui pourrait s’avérer volatile. Nous entamons 2022 avec une préférence pour les secteurs cycliques, tels que l’industrie et les matériaux, et restons surpondérés en Amérique du Nord et en Europe par rapport à l’Asie-Pacifique.

En résumé, nous sommes positionnés pour une croissance économique et bénéficiaire continue, avec une préférence pour les sociétés dont les valorisations sont plus raisonnables. Nous avons adopté une approche équilibrée entre les régions, les secteurs et les styles d’investissement, compte tenu de la probabilité de pressions inflationnistes persistantes et de la perspective d’une hausse des taux d’intérêt.

Robert Swanson, MBA, CFA

Robert Swanson, vice-président principal, co-chef des marchés boursiers chez Gestion mondiale d’actifs CI (GMA CI), est un professionnel chevronné des finances avec plus de 40 ans d’expérience en gestion d’investissements. En plus de diriger les stratégies d’actions internationales de la société, Robert joue un rôle essentiel à la tête de l’équipe de gestion des portefeuilles d’actions.

Avant de se joindre à GMA CI en 2011, Robert était gestionnaire de portefeuille principal chez Fidelity Investments. Son mandat chez Fidelity Investments a mis en valeur ses capacités à gérer des fonds à grande échelle et à naviguer dans des systèmes financiers complexes.

Pour ce qui est de sa formation, Robert détient un baccalauréat en finance de l’université Northern Illinois et un MBA de l’université Northwestern. Il a également obtenu le titre d’analyste financié agréé (CFA), ce qui témoigne de ses connaissances et de son engagement en matière d’analyse financière et d’éthique.

AVIS DE NON-RESPONSABILITÉ IMPORTANTS

Ce document est fourni à titre de source générale d’information et ne doit pas être considéré comme un conseil personnel, juridique, comptable, fiscal ou d’investissement, ni être interprété comme une approbation ou recommandation d’une entité ou d’un titre discuté. Tous les efforts ont été déployés pour s’assurer que l’information contenue dans ce document était exacte au moment de sa publication. Les conditions du marché pourraient varier et donc influer sur les renseignements contenus dans le présent document. Tous les graphiques et illustrations figurant dans le présent document sont fournis à titre indicatif seulement. Ils ne visent en aucun cas à prévoir ou extrapoler des résultats d’investissement. Nous recommandons aux particuliers de demander l’avis de professionnels, le cas échéant, au sujet d’un investissement précis. Les investisseurs devraient consulter leur conseiller professionnel avant d’apporter tout changement à leurs stratégies d’investissement.

Les opinions formulées dans ce document sont exclusivement celles de l’auteur ou des auteurs et ne devraient pas être utilisées ni interprétées comme un conseil en placement, ni comme un signe d’approbation ou une recommandation à l’égard des entités ou des titres dont il est question.

Gestion mondiale d’actifs CI est le nom d’une entreprise enregistrée de CI Investments Inc.

© CI Investments Inc. 2022. Tous droits réservés.

Publié le 10 janvier 2022