18 janvier 2022

Perspectives 2022 – Actifs réels

Le besoin de rendement total augmente dans l’environnement actuel de faibles taux d’intérêt. Par conséquent, certains investisseurs considèrent les actifs réels comme une source de revenu à croissance régulière, fiable et protégée contre l’inflation, qui ne sacrifie pas le rendement total à long terme. Le Mandat privé d’actif réel mondial CI, par exemple, offre une exposition aux actifs immobiliers et d’infrastructure qui représentent une part croissante des portefeuilles institutionnels.

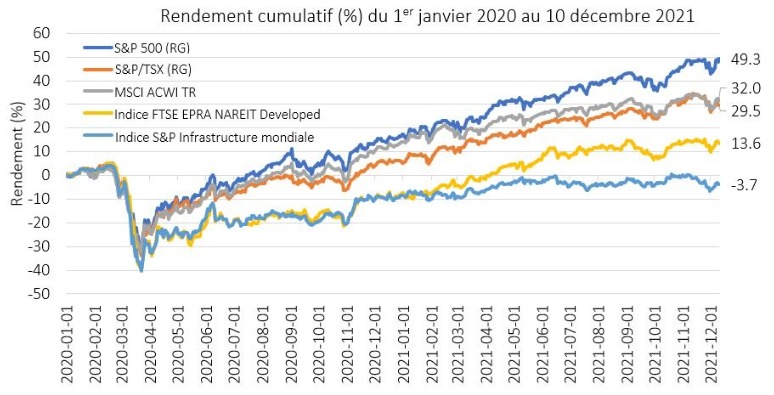

Alors que de nombreux marchés affichent des sommets historiques, nous tenons à souligner que malgré la nécessité de ces catégories d’actifs dans l’économie mondiale, les rendements récents ont été modérés. Depuis le début de l’année 2020 :

- L’ensemble des indices boursiers est en hausse d’environ 30 % (indice S&P 500 et indice composé S&P/TSX) à 70 % (indice composé Nasdaq).

- L’immobilier (indice FTSE EPRA NAREIT Developed) n’a augmenté que de 13,6 %.

- L’infrastructure (indice S&P Global Infrastructure) est en baisse de près de 4 %, freinée par le sous-secteur des transports.

Pour un investisseur ayant un horizon à long terme approprié, cette dislocation à court terme offre un point d’entrée intéressant.

Source : Bloomberg Finance L.P. Au 10 décembre 2021, en utilisant les rendements quotidiens en monnaie locale.

Immobilier

Comme ce fut le cas en 2021, les solides bénéfices devraient être un catalyseur pour l’immobilier en 2022. La reprise économique en cours soutiendra tous les sous-secteurs de l’immobilier, des appartements aux immeubles industriels, en passant par les commerces de détail et même le secteur des bureaux plus durement touché. Dès le début de 2022, les sociétés de ces sous-secteurs produiront des comparables plus solides par rapport à 2021, ce qui se traduira par une croissance impressionnante des bénéfices et des flux de trésorerie. Si l’on ajoute à cela des ratios de distribution qui se situent dans la partie inférieure des niveaux historiques, cela devrait conduire à des augmentations de dividendes sur l’ensemble du marché immobilier et soutenir le cours des actions.

Compte tenu des données récentes, les investisseurs s’inquiètent à juste titre de l’inflation à l’approche de 2022. L’immobilier peut en réalité bénéficier d’un environnement inflationniste. Les coûts augmentent pour tout, du terrain à la main-d’œuvre et aux matériaux de construction, ce qui rend les nouvelles constructions plus chères. L’offre s’en trouve limitée et les bâtiments existants prennent de la valeur à mesure que les coûts de remplacement augmentent. En outre, plusieurs sous-secteurs de l’immobilier ont des baux dont l’indexation annuelle des loyers est liée au taux d’inflation ou ont des baux de courte durée, comme les hôtels et les appartements, qui peuvent rapidement ajuster les loyers dans un environnement inflationniste.

Une autre raison de s’attendre à une bonne année pour l’immobilier en 2022 est simplement la quantité de capitaux qui cherchent à acquérir des actifs immobiliers. Les rendements convaincants, la prévisibilité des flux de trésorerie et les solides perspectives de croissance stimulent les allocations des fonds de pension, des investisseurs institutionnels et du capital-investissement. L’année 2021 a été très active en termes d’acquisitions dans de nombreux sous-secteurs et cette tendance devrait se poursuivre en 2022.

Alors que nous entamons 2022, l’économie mondiale est confrontée à des défis uniques, des niveaux élevés actuels d’infections liées à la COVID-19 aux niveaux élevés d’inflation et à un cycle probable de resserrement des taux d’intérêt de la part des banques centrales. Malgré ces obstacles, l’immobilier est bien positionné pour continuer à être performant, avec des fondamentaux immobiliers solides, des perspectives de croissance importantes et une demande robuste de la part des investisseurs.

Infrastructure

Après avoir surmonté le double vent contraire des confinements en cours et de la hausse des taux d’intérêt en 2021, l’infrastructure est positionnée pour une forte année 2022, les moteurs fondamentaux de valeur à long terme se réaffirmant.

Pour les investisseurs axés sur le revenu

Bien qu’un certain nombre de sous-secteurs des infrastructures (aéroports, routes à péage, énergie) aient réduit leurs dividendes en 2021, ceux-ci devraient recommencer à croître en 2022 (13 %¹ prévus), bien financés par les flux de trésorerie. Les obligations d’État rapportant moins de 1 %² et l’inflation ayant récemment atteint des sommets, ainsi que les investisseurs à revenu fixe qui se tournent vers les rendements plus élevés des infrastructures et les revenus protégés contre l’inflation devraient soutenir les rendements. Cela devrait également stimuler les acquisitions d’actifs publics par les investisseurs privés, à l’instar de l’immobilier.

Pour les investisseurs axés sur la valeur

Le secteur de l’énergie et des pipelines de taille moyenne sont parmi les rares secteurs à se négocier en dessous des valorisations historiques. Bien que la transition énergétique (une exposition clé pour le fonds) se poursuive, les pipelines et les entreprises connexes transportent efficacement les sources d’énergie dans le monde entier et devraient générer des flux de trésorerie sains pour les années à venir.

Pour les investisseurs axés sur la croissance

L’énergie verte et les infrastructures de données offrent des occasions à long terme, tandis que les transports offrent une croissance grâce à un rebond post-pandémique. Les services publics qui adoptent l’énergie verte augmenteront leurs investissements, leurs flux de trésorerie et leurs dividendes à mesure que les gouvernements encourageront la décarbonisation. Les centres de données et les tours de téléphonie mobile qui traitent une consommation de données en constante augmentation verront également leurs flux de trésorerie augmenter fortement. Alors que les aéroports et les routes à péage ont été durement touchés par les restrictions liées à la pandémie, de nombreuses autoroutes ont vu le trafic revenir à son niveau d’avant la pandémie et nous pensons que la reprise du transport aérien est une simple question de temps.

Dans l’ensemble, nous sommes exceptionnellement confiants dans les perspectives des actifs réels, étant donné :

- Les évaluations attrayantes;

- L’intérêt croissant des investisseurs privés et publics pour le revenu et la stabilité;

- Le besoin de solutions qui prennent en compte une variété de facteurs d’investissement dans un environnement inflationniste.

¹Source : Bloomberg Finance L.P. au 10 décembre 2021.

²Source : Bloomberg Finance L.P. Le rendement est le rendement à l’échéance de l’indice JPM Global Government Bond au 10 décembre 2021.

Kevin McSweeney, MBA, CFA

Kevin McSweeney est Vice-président principal, Gestionnaire de portefeuille et Directeur – Marchés boursiers canadiens de Gestion mondiale d’actifs CI (GMA CI). Il a commencé sa carrière dans les services financiers en 2000 en tant qu’économiste financier chez Finance Canada. Par la suite, il a évolué au sein de la Banque Scotia, notamment dans la gestion du risque de crédit d’entreprise. Il travaille chez CI depuis août 2008 et y a progressivement occupé divers postes de direction. Kevin s’est joint à CI dans l’équipe des obligations à haut rendement en tant qu’analyste en investissement, avant de devenir gestionnaire de portefeuille. En 2016, il a rejoint l’équipe des marchés boursiers en tant que gestionnaire de portefeuille spécialisé dans les infrastructures et l’immobilier. Il gère ou cogère actuellement des fonds d’actifs de plusieurs milliards de dollars dans une variété de stratégies, y compris placements équilibrés, revenus et dividendes, infrastructures et actifs réels, ainsi que des actions canadiennes et mondiales. Il a été nommé directeur des marchés boursiers canadiens pour GMA CI en 2022.

Originaire d’Halifax, Kevin est titulaire d’un baccalauréat de l’Université St. Mary’s, d’un MBA de l’Université Dalhousie et d’une variété de titres professionnels, y compris des titres portant sur la négociation des contrats à terme et sur la négociation des options, et est titulaire du titre d’analyste financier agréé (CFA). Il a reçu diverses distinctions professionnelles, notamment le prix « Top Gun » de Brendan Wood, décerné par les professionnels canadiens des services bancaires et le prix Lipper du meilleur fonds d’infrastructure au Canada pour trois dernières années consécutives. Il vit à Toronto avec sa femme et leurs quatre enfants.

Lee Goldman, MBA, CFA

Lee est un gestionnaire de portefeuille qui a fait ses preuves à long terme dans la gestion d’actifs immobiliers. Il s’est joint à Gestion mondiale d’actifs CI en 2018 après avoir été pendant 12 ans gestionnaire principal chez l’ancienne First Asset Investment Management Inc. Lee est titulaire d’un baccalauréat en sciences (statistiques) de l’Université de Western Ontario et d’une maîtrise en administration des affaires (finances) de l’Université York. Il détient également le titre d’analyste financier agréé (CFA).

AVIS DE NON-RESPONSABILITÉ IMPORTANTS

Ce document est fourni à titre de source générale d’information et ne doit pas être considéré comme un conseil personnel, juridique, comptable, fiscal ou d’investissement, ni être interprété comme une approbation ou recommandation d’une entité ou d’un titre discuté. Tous les efforts ont été déployés pour s’assurer que l’information contenue dans ce document était exacte au moment de sa publication. Les conditions du marché pourraient varier et donc influer sur les renseignements contenus dans le présent document. Tous les graphiques et illustrations figurant dans le présent document sont fournis à titre indicatif seulement. Ils ne visent en aucun cas à prévoir ou extrapoler des résultats d’investissement. Nous recommandons aux particuliers de demander l’avis de professionnels, le cas échéant, au sujet d’un investissement précis. Les investisseurs devraient consulter leur conseiller professionnel avant d’apporter tout changement à leurs stratégies d’investissement.

Les opinions formulées dans ce document sont exclusivement celles de l’auteur ou des auteurs et ne devraient pas être utilisées ni interprétées comme un conseil en placement, ni comme un signe d’approbation ou une recommandation à l’égard des entités ou des titres dont il est question.

Gestion mondiale d’actifs CI est le nom d’une entreprise enregistrée de CI Investments Inc.

© CI Investments Inc. 2022. Tous droits réservés.

Publié le 18 janvier 2022