29 août 2022

Cibler la défense, la croissance ou les rendements avec les FNB du secteur de la santé CI

Le secteur mondial des soins de santé a connu des vents arrière considérables pendant la pandémie de COVID-19, la demande de vaccins ayant fait grimper les actions de nombreuses entreprises pharmaceutiques à des sommets historiques.

Jusqu’à présent, en 2022, le secteur des soins de santé a été relativement plus performant que les pertes subies par le marché en général. L’environnement inflationniste et la hausse des taux d’intérêt ont entraîné une baisse moins importante des actions du secteur de la santé par rapport à des secteurs durement touchés comme la technologie ou la consommation discrétionnaire.

Le secteur de la santé reste un investissement intéressant à long terme pour les trois raisons suivantes :

- Les tendances structurelles à long terme telles que le vieillissement de la population, l’augmentation des dépenses de santé et les avancées technologiques.

- Une volatilité moindre et une résilience pendant les marchés baissiers en raison de la demande constante de services et de produits essentiels.

- Des valorisations attrayantes par rapport au marché général et à d’autres secteurs.

L’évolution du paysage futur des soins de santé

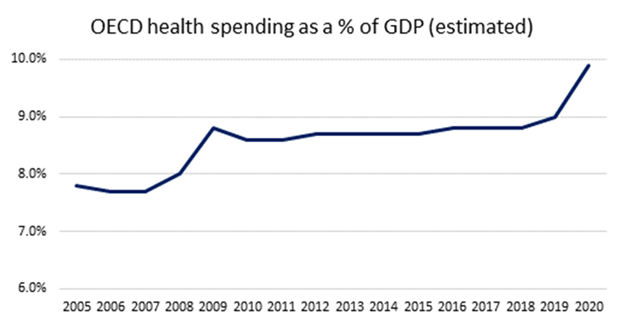

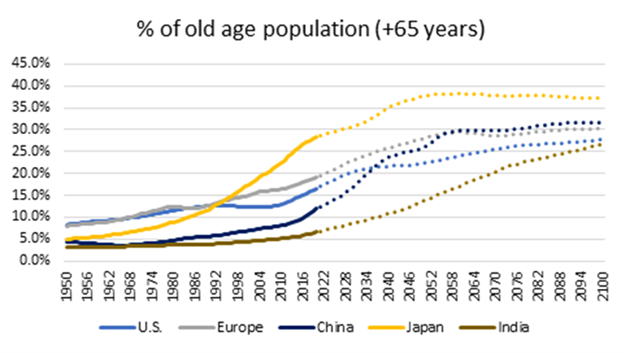

La combinaison puissante du vieillissement de la population mondiale et de l’augmentation des dépenses en proportion du produit intérieur brut (PIB) devrait stimuler la demande future de produits et services du secteur des soins de santé. Comme on peut le voir ci-dessous, les dépenses de santé de l’OCDE en pourcentage du PIB ont connu une forte hausse en 2020, tandis que les prévisions concernant la population âgée devraient augmenter au fil des décennies.

(gauche) Source : statistiques de santé de l’OCDE 2021.

(droite) Source : Nations unies – Division de la population.

La hausse des dépenses stimule l’offre de soins de santé, tandis que le vieillissement croissant de la population stimule la demande : l’intersection des deux devrait créer une forte croissance dans le secteur au fil du temps. Cette évolution pourrait être catalysée par la rapidité de l’innovation technologique dans le secteur des soins de santé, notamment dans les domaines de la biotechnologie et de la génomique.

Jouer la défense sur les marchés baissiers

Les actions du secteur de la santé possèdent plusieurs caractéristiques générales qui en font des investissements défensifs particulièrement adaptés aux conditions de marché turbulentes :

- Un bêta inférieur à la moyenne, qui est une mesure de la volatilité et de la sensibilité par rapport aux mouvements de l’ensemble du marché.

- Une demande relativement inélastique pour les produits et services de santé en raison de leur nature essentielle, ce qui rend le secteur moins sensible aux cycles économiques.

- Des bilans plus solides et des flux de trésorerie plus réguliers par rapport à des secteurs plus cycliques comme la technologie ou la consommation discrétionnaire.

Ces caractéristiques ont permis aux actions du secteur de la santé de mieux résister aux baisses de marché sur une base historique, comme l’indique le graphique ci-dessous :

Secteur | 1/11/2007 au 28/2/2009 | 1/6/2015 au 29/2/2016 | 1/10/2018 au 31/12/2018 | 1/1/2020 au 31/3/2020 |

Soins de santé | -24,95 | -12,06 | -9,23 | -10,81 |

Biens de consommation de base | -22,44 | 3,12 | -6,40 | -12,06 |

Services publics | -28,85 | -2,41 | 0,91 | -12,72 |

Services de communications | -30,26 | -0,94 | -6,39 | -17,01 |

Énergie | -30,33 | -22,62 | -20,68 | -43,00 |

Technologies de l’information | -42,77 | -8,52 | -17,75 | -12,95 |

Biens de consommation discrétionnaire | -43,94 | -9,63 | -14,66 | -21,37 |

Matières premières | -43,09 | -22,24 | -13,03 | -24,02 |

Industries | -47,51 | -9,65 | -16,31 | -25,22 |

Immobilier | -54,48 | -6,42 | -4,65 | -22,50 |

Services financiers | -58,50 | -17,80 | -13,15 | -30,16 |

Indice MSCI Monde | -41,23 | -11,39 | -13,14 | -20,10 |

Source : Morningstar Direct. Basé sur les indices sectoriels MSCI Monde. Rendement en devise locale. Périodes pendant lesquelles l’indice MSCI World a baissé de 10 % ou plus.

À titre d’exemple, le krach de mars 2020 lié à la COVID-19 a vu l’indice MSCI Monde chuter de 20,1 %, les secteurs de l’énergie et de la finance reculant respectivement de 43 % et de 30,2 %. Par contraste, le secteur de la santé est celui qui a le moins chuté parmi les 11 secteurs, avec un recul de 10,8 % seulement.

Profiter de valorisations attrayantes

Malgré le mauvais rendement des marchés au cours du premier semestre 2022, de nombreux secteurs, comme les services de technologie et de communication, se négocient encore à des valorisations relativement élevées. Comme beaucoup le savent, un retour à la moyenne se produit souvent, et rarement les secteurs gagnants surperforment et dominent sur un laps de temps prolongé.

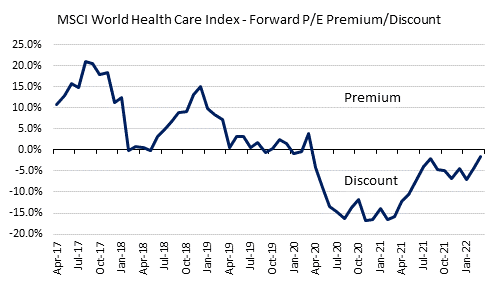

En comparaison, le secteur de la santé se négocie actuellement à un niveau de valorisation assez attrayant. Par rapport à l’indice MSCI Monde, l’indice MSCI World Health Care se négocie actuellement avec une décote substantielle sur la base de son ratio C/B à 12 mois.

Source : Morningstar Direct, au 31 mars 2022.

La sous-évaluation relative du secteur de la santé constitue une occasion rare pour les investisseurs, en particulier pour ceux qui cherchent à mettre en œuvre une stratégie de rotation sectorielle.

Des stratégies d’investissement dans le secteur de la santé adaptées à tous

Il est possible de s’exposer aux actions du secteur de la santé en sélectionnant des titres, mais cette approche peut prendre du temps, être coûteuse en termes de commissions de négociation et être sujette au risque idiosyncratique (le risque que votre sélection d’actions soit mauvaise).

Un FNB est un moyen plus facile de se diversifier, et nous en avons plusieurs à la disposition des investisseurs dans le secteur de la santé qui cherchent à mettre en œuvre une variété de stratégies d’investissement différentes :

Fonds | Symbole | Frais de gestion |

FNB Options d’achat couvertes sur géants de la santé CI (non couvert) | FHI.B | 0,65% |

FNB Options d’achat couvertes sur géants de la santé CI (couvert en $ CA) | FHI | |

FNB Options d’achat couvertes sur géants de la santé CI (couvert en $ US) | FHI.U | |

CHCL.B | 0,35% | |

CDNA | 0,40% |

Chacun des FNB susmentionnés cible les actions du secteur de la santé, mais avec des stratégies différentes selon les besoins de l’investisseur et ses objectifs de placement :

- FNB d’options d’achat couvertes sur le secteur de la santé : les investisseurs à la recherche de rendements élevés peuvent utiliser FHI comme une solution de rechange aux actifs traditionnels générateurs de revenus tels que les actions à dividendes ou les obligations de sociétés. Les FNB à options d’achat couvertes CI vendent des options d’achat sur environ 25 % des avoirs du portefeuille afin de garantir une participation au potentiel de rendement à la hausse. Les primes d’options reçues peuvent aussi compenser quelque peu les pertes pendant les marchés baissiers ou les négociations latérales.

- FNB à indice large sur les soins de santé : les investisseurs passifs à long terme qui cherchent à mettre en œuvre une stratégie de rotation sectorielle ou d’orientation vers le secteur des soins de santé peuvent utiliser CHCL.B. CHCL.B offre une exposition à un portefeuille mondial d’actions liquides à grande capitalisation du secteur des soins de santé, ce qui évite aux investisseurs de devoir choisir et rééquilibrer manuellement les titres.

- FNB Biorévolution : les investisseurs dans le secteur de la santé qui sont prêts à prendre plus de risques pour bénéficier d’une croissance plus élevée peuvent cibler les domaines en pleine croissance de l’industrie de la biotechnologie et de la génomique au moyen de CDNA. Par rapport aux autres FNB thématiques de sa catégorie, le CDNA offre des frais de gestion très compétitifs.

Si vous êtes un fervent investisseur en santé, GMA CI a ce qu’il vous faut. Notre gamme de FNB gérés par des professionnels offre une combinaison de frais réduits, de positions diversifiées et de stratégies uniques adaptées à tous les objectifs de placement et à toutes les tolérances au risque. Visitez notre page FNB pour en savoir plus.

À propos de l’auteur

Jaron Liu est directeur des services-conseils en placement chez GMA CI, où il s’occupe des stratégies sous-conseillées de l’entreprise. Il assure la liaison entre les gestionnaires de portefeuille et l’équipe de vente : il élabore la stratégie, affine le positionnement des ventes et fournit des perspectives sur la concurrence. Avant de rejoindre GMA CI, Jaron a travaillé en tant qu’analyste au sein de la gestion des produits pour l’un des plus grands gestionnaires d’actifs mondiaux, où il se concentrait sur les activités liées aux FNB de l’entreprise. Jaron est titulaire d’un diplôme en économie avec mention de l’Université de Waterloo et détient le titre de CFA.

Avis de non-responsabilité

Les investissements dans les fonds négociés en bourse (FNB) peuvent être assortis de commissions, de frais de gestion et d’autres frais. Habituellement, vous payez des frais de courtage à votre courtier si vous achetez ou vendez des parts d’un FNB sur une bourse canadienne reconnue. Si les parts sont achetées ou vendues sur ces bourses canadiennes, les investisseurs pourraient payer plus que la valeur liquidative courante lorsqu’ils achètent les parts du FNB et recevoir moins que la valeur liquidative courante lorsqu’ils les vendent. Veuillez lire le prospectus avant d’investir. Des renseignements importants sur les fonds négociés en bourse figurent dans leurs prospectus respectifs. Les taux de rendement indiqués correspondent aux rendements globaux historiques composés annuels après déduction des frais payables par le Fonds (sauf pour les rendements d’une période d’un an ou moins, qui sont des rendements globaux simples). Ces résultats tiennent compte de la fluctuation de la valeur des titres et du réinvestissement de tous les dividendes et de toutes les distributions, mais ils excluent les frais d’acquisition, de rachat, de distribution et autres frais facultatifs, de même que l’impôt sur le revenu payable par tout détenteur de titre, qui ont pour effet de réduire les rendements. Les FNB ne sont pas garantis, leur valeur fluctue fréquemment et le rendement passé pourrait ne pas se répéter.

Ce document est fourni à titre de source générale d’information et ne doit pas être considéré comme un conseil personnel, juridique, comptable, fiscal ou d’investissement, ni être interprété comme une approbation ou recommandation d’une entité ou d’un titre discuté. Tous les efforts ont été déployés pour s’assurer que l’information contenue dans ce document était exacte au moment de sa publication. Les conditions du marché pourraient varier et donc influer sur les renseignements contenus dans le présent document. Tous les tableaux et toutes les illustrations dans le présent document sont à titre d’illustration seulement. Ils ne visent en aucun cas à prévoir ou extrapoler des résultats de placement. Nous recommandons aux particuliers de demander l’avis de professionnels compétents au sujet d’un placement précis. Les investisseurs devraient consulter leurs conseillers professionnels avant d’apporter tout changement à leurs stratégies d’investissement.

Certains énoncés contenus dans le présent document constituent des énoncés prospectifs. Est considéré comme un énoncé prospectif tout énoncé correspondant à des prévisions ou dépendant de conditions ou d’événements futurs ou s’y rapportant, ainsi que tout énoncé incluant des verbes comme « s’attendre », « prévoir », « anticiper », « viser », « entendre », « croire », « estimer », « évaluer », « être possible », « être d’avis » ou tout autre mot ou expression similaire. Les énoncés prospectifs qui ne constituent pas des faits historiques sont assujettis à un certain nombre de risques et d’incertitudes. Les résultats ou événements qui surviendront pourraient être donc substantiellement différents des énoncés prospectifs. Les énoncés prospectifs ne comportent aucune garantie de rendement futur. Ils sont, par définition, fondés sur de nombreuses hypothèses. Bien que les énoncés prospectifs contenus aux présentes soient fondés sur des hypothèses que Gestion mondiale d’actifs CI et le gestionnaire de portefeuille considèrent comme raisonnables, ni Gestion mondiale d’actifs CI ni le gestionnaire de portefeuille ne peuvent garantir que les résultats obtenus seront conformes à ces déclarations prospectives. Il est recommandé au lecteur de considérer ces énoncés prospectifs avec précaution et de ne pas leur accorder une confiance excessive. La société ne s’engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d’événements futurs ou de tout autre facteur qui pourrait influer sur ces renseignements et décline toute responsabilité à cet égard, sauf si la loi l’exige.

© 2022 Morningstar Research Inc. Tous droits réservés. Les renseignements contenus dans le présent document : (1) sont la propriété exclusive de Morningstar ou de ses fournisseurs de contenu; (2) ne peuvent être copiés ni distribués; (3) ne sont pas garantis comme étant exacts, complets ou opportuns. Ni Morningstar ni ses fournisseurs de contenu ne sont responsables en cas de dommages ou de pertes découlant de l’utilisation de ces renseignements. Les rendements antérieurs ne garantissent pas les résultats futurs.

Gestion mondiale d’actifs CI est le nom d’une entreprise enregistrée de CI Investments Inc.

© CI Investments Inc. 2022. Tous droits réservés.

Publication : 18 août 2022.